住宅ローンは新規・借換によって価値が変わる

福永です。

最近さぼり気味のブログですが、住宅ローンについて思うところがあるので書いてみようと思いました。

個人的にも借り換えを検討している住宅ローン。

35年と長いおつきあい(銀行ではなく住宅ローン:ここを間違えてはいけません)なので、きちんと検討したいところ。

といっても検討する要素が多く、まして金利だけでは比べられません。

ところで皆さん、住宅ローンって金利と初期費用だけで比べていませんか?

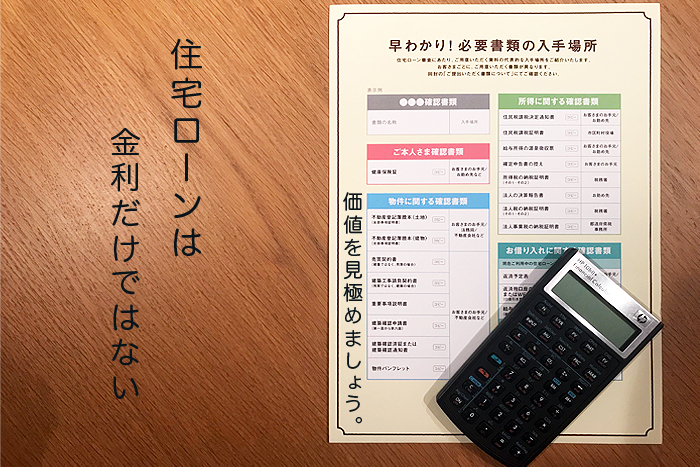

まず検討するポイントは、初期費用である「事務手数料」と「保証料」です。

これらが同時に発生する銀行はありませんが、違いは押さえておきましょう。

事務手数料と保証料

例えば、3000万円を35年で借りた場合、主に都市銀行だと約60万円程度の「保証料」を支払います。

これに対して、主にネット系の銀行の場合、2%程度(約60万円)の「事務手数料」を支払います。

一見同じ額なので、初期費用とざっくり考えてしまいますが、そうではありません。

例えば、新規購入から3年後に借換をした場合でも保証料は、35年間で60万円を償却していくイメージなので、32年分の保証料は戻ってきます。要するに預託しているようなものなのです。

事務手数料の場合は、その名の通り手数料なので3年で借換をしようが、戻ってきません。

バランスシートで考えると、一旦はお金が出て行っても、保証料は家計における償却される資産となり、事務手数料は単純な費用となります。この差は大きいですね。

審査承認スピードの価値

中古マンションを購入する場合、競合が多いのでスピード感が大切になってきます。

売買契約を行う場合、買付証明書を売主側に提出する際に、事前審査承認書(融資の内諾)を一緒に提出することが求められます。

売主からすると、買えるかどうかわからないのは困りますからね。

その時に、ネット系の銀行を利用したいという方が多くいらっしゃいます。

確かに金利や団体信用生命保険の補償範囲が広かったり、メリットが多く感じるからです。

ただ、中古マンションの取引には不向きです。

承認スピードが非常に遅いのです。これでは、物件自体の購入ができません。

基本的には都市銀行の審査承認スピードが速いので、状況によって何が自分にとって大切なのか、

価値があるのかを見極める必要があります。

欲しい物件が買えるかどうかを、金利が若干低いという価値と冷静に比べる必要があるということです。

借換をするメリットとコスト

私自身、自宅の住宅ローン返済中で、借換えを検討している一人です。

私は会社経営者で新規購入の際の保証料が高かったので、金利が若干高くても事務手数料が低い銀行に借換えすることによるメリットを感じています。

コストとリターンを整理します。

コスト

・新規-銀行借入事務手数料(銀行による)

・既存-抵当権抹消費用(3万程度)

・新規-抵当権設定費用(20万程度)

・新規-金銭消費貸借契約書印紙(2万円)

・既存-銀行全額返済手数料(各銀行による)

・手間や時間がかかる

※印紙や抵当権設定費用は金額で変動します。

また、全額返済手数料が2%等の銀行がありますので、特に注意してください。

それに対してのリターン例

・預託保証料の返戻金

・毎月の返済額軽減

・団体信用生命保険のパワーアップ

・変動金利から固定金利等の見直し

・その他オプション

これらを横断的に検討してメリットがあるなら借換をするべきだと思います。

競合がなく、時間をかけられるメリットは大きい

ここで思ったのは、競合がいないということで、時間をどれだけかけてもいいということです。

物件は逃げないですし、もし審査否決や思った優遇金利がつかなくても、生活に全く影響はありません。

競合がいないというのは、選択肢を大きく広げます。

裏を返せば、新規で物件を購入する場合は、銀行審査スピードの価値が非常に高いと感じました。

ネット銀行を利用したい方は、借換で利用する方が最終的にはメリットを享受できるかもしれません。

私が借換検討している銀行では、今借りている金利よりも上がる可能性がありますが、その他のオプションを考えた時に、メリットが大きいのではと家族会議をしている最中です。

新規で払った保証料が大きいため、毎月償却されていく目に見えないコストも勘案することも忘れてはいけません。

前のブログ(マネーフォワード利用のススメ)で書いたように、家計におけるNAV(純資産)を増やしていくことを主眼に置いていると金利だけに惑わされなくなります。

新規購入における価値は、審査スピード重視。借換における価値は、家計の考え方次第。

かしこく純資産を増やしましょう!

是非フォローしてください

最新の情報をお伝えします